深度解读:医保谈判谁是最大赢家?PD-1谈判结果爆冷,进口丙肝新药平均降价85%!

深度解读:医保谈判谁是最大赢家?PD-1谈判结果爆冷,进口丙肝新药平均降价85%!

2019年11月28日,备受关注的国家医保谈判药品名单正式公布!

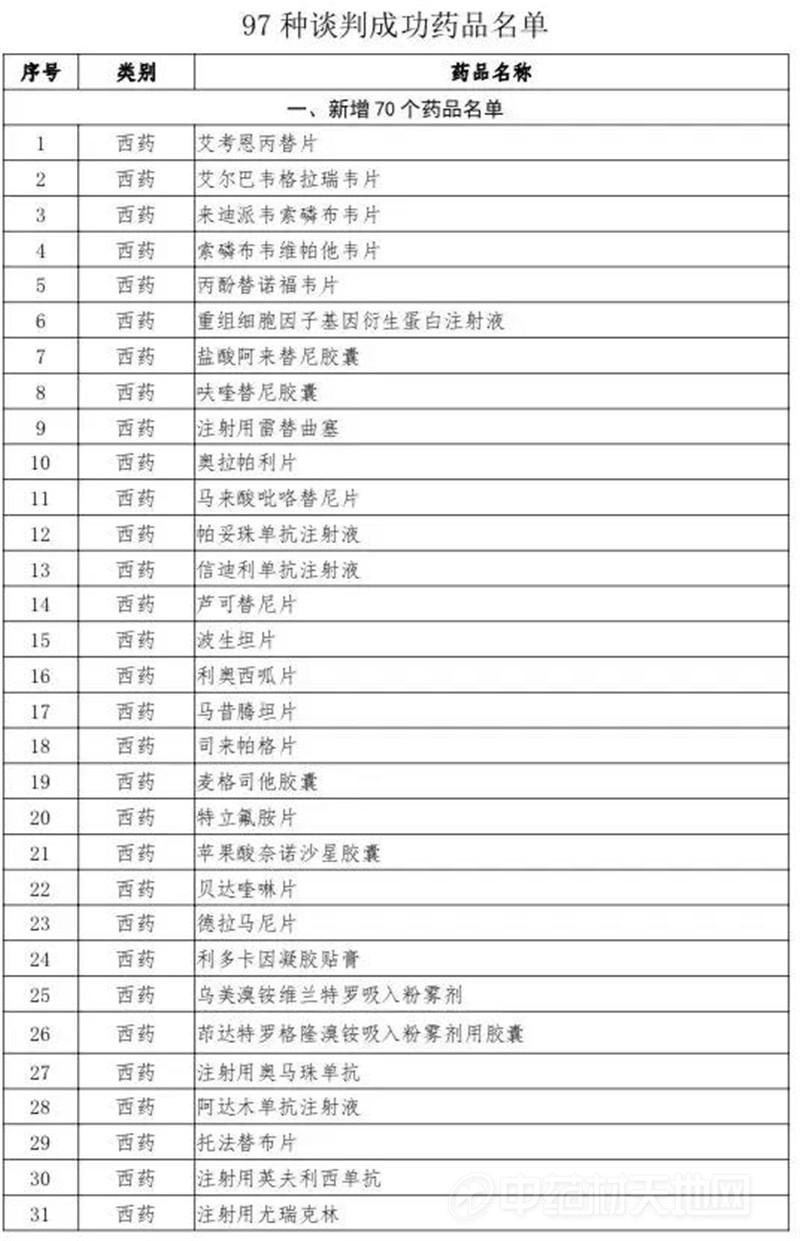

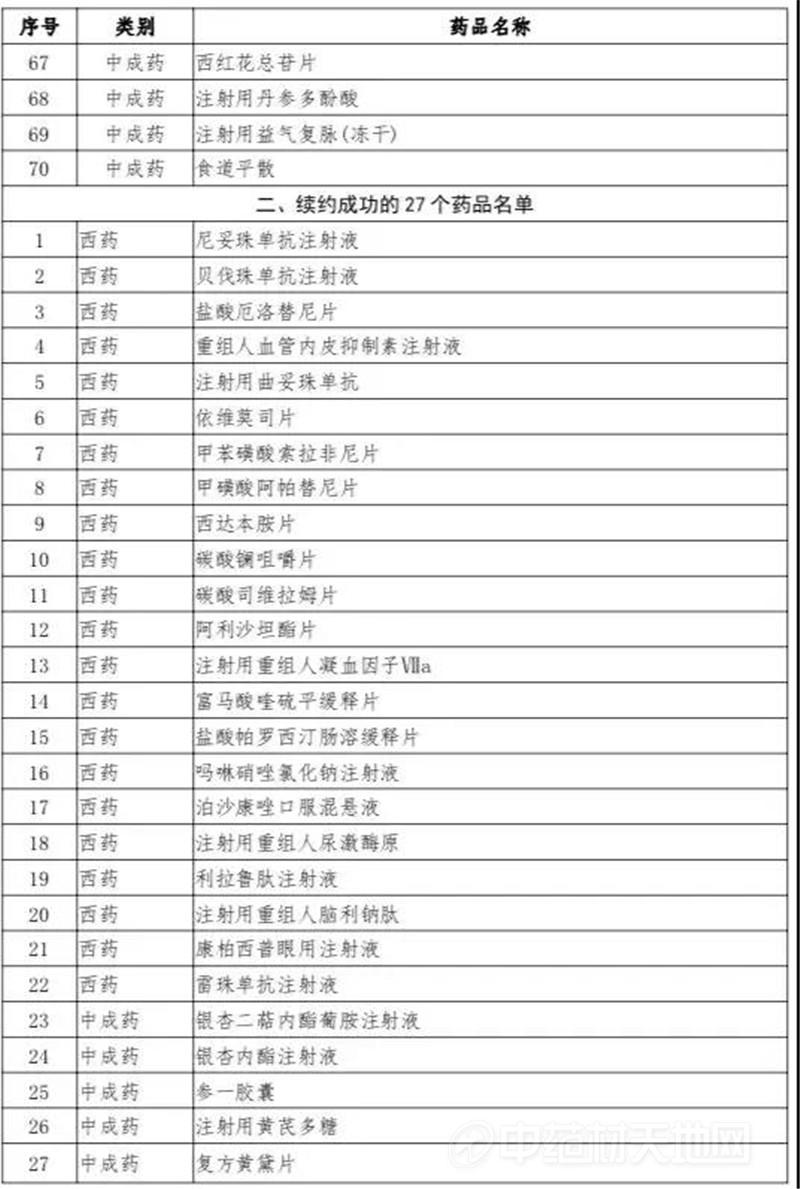

E药经理人自国家医保局了解到,经由专家评审、投票遴选出的128个谈判药品备选名单中,经企业确认谈判意向最终确定119个品种药品作为新增谈判品种,其中谈成70个,价格平均降幅60.7%,三种丙肝治疗药物降幅在85%以上,肿瘤、糖尿病等用药的降幅平均在65%左右。而在31个续约药品中,有27个谈成,4个失败,平均价格降幅为26.4%。

而据海通医药测算,目前27个已谈成的续约品种中,根据已经公布的部分品种新的医保支付标准,降幅最高的为银杏内酯注射液以及银杏二萜内酯葡胺注射液,降幅分别为75%和70%。而像一些更受关注的品种如阿帕替尼、阿利沙坦酯、西达本胺等,降价幅度则分别为15%、14%、11%。

图:11月28日,国家医疗保障局召开新闻发布会,介绍2019年国家医保谈判准入药品名单有关情况

整体来说,此次共有97个谈判药品成功被国家医保乙类目录。28日国家医保局召开新闻发布会表示,此次谈判成功的药品多为近年新上市且具有较高临床价值的药品,涉及癌症、罕见病、耐多药结核、风湿免疫、心脑血管、肝炎、糖尿病、消化等临床治疗领域。其中,5个基药全部谈成,22个抗癌药、7个罕见病用药、14个慢性病用药、4个儿童用药谈判成功。

国家医保局指出,通过医保谈判,取得四项成效:

一是医保目录药品结构得到明显优化,保障能力显著提升,将一批认可度高、新上市且临床价值高的药品调入目录,癌症、罕见病、满并用要么、儿童用药保障能力明显提升。

二是药品费用显著降低,通过发挥医保部门“战略购买者”作用,以量换价推动药品大幅降价,多个全球知名的“贵族药”开出了“平民价”,进口药品基本都给出了全球最低价。保守估计,经过谈判降价和医保报销,患者个人负担水平降至原来的20%以下,个别药品降至5%以下。

三是突出了鼓励创新导向,12个国产重大创新药品谈成8个。这次谈判成功的药品绝大多数都是近年来上市的品种,其中很多是2018年新上市的。这些新药迅速纳入目录,释放出支持创新的明确信号。

四是在探索符合中国实际的医保目录调整方式方面取得进展。一方面,积极探索通过引入竞争性谈判、发挥药物经济学评价作用等方式,大幅提升了谈判的科学性、规范性、有效性,另一方面,为有利引导企业大幅降价,还尝试引入了价格保密的做法,对部分药品成交价格承诺不会对社会公开。但明年目录落地后,广大参保群众会有切身体会。

Q:谈判底价如何形成?

A:国家医保局:在全国范围内抽取药物经济学和医保管理方面的权威专家和骨干力量,分别建立药物经济学组和基金测算组,按照测算技术要点分组平行测算,形成谈判底价。

Q:如何与企业进行的沟通?

A:国家医保局:组织两轮集中沟通,向谈判企业介绍谈判工作总体安排、具体药品谈判测算的考虑要素、谈判规则、提交资料要求,引导其形成合理预期,并充分听取企业意见建议。建立沟通机制,及时回复企业关心的问题,必要时组织专家专门论证。

Q:四个产品续约未成功,如何减轻这些负担?

A:国家医保局:药品谈判不是预期目标的,会有一定不确定性,谈判是双方的买卖,也有破裂的可能。可能对患者有影响,但目录里有相似或更好的药可以替代,会让医疗机构做好衔接工作,同时对短期内仍使用原药品的患者,给与短的过渡期。

Q:谈判药品支付标准如何确定?

A:国家医保局:国家医保局与企业共同制定,医保基金和患者个人支付的总和,各个地区以谈判确定的标准支付费用,支付的有效期限为两年,即2020.1.1到2021.12.31,两年期满后,根据相关规定,进行调整,协议有效期内谈判药品,向零售药店供应价格不超过医保支付标准,也就是企业向医疗保险定点机构和药店,供应价格不超过支付标准,有效期内有其他生产企业同通用名产品上市,也自动纳入医保,医保局有权根据仿制药调整医保支付标准,同时有权将仿制药纳入集采,超过期限后,医保部门根据有关规定调整支付标准。

01 PD-1竞争格局水落石出,仅信达一家入围

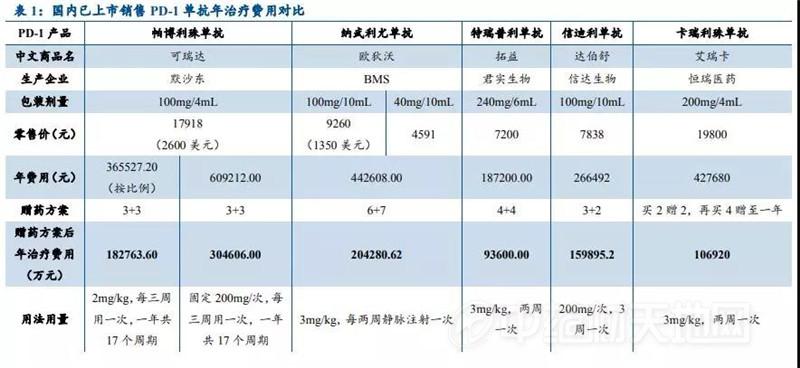

超出此前行业预期,从此次公布的谈判成功药品名单来看,仅有信达的一款PD-1产品成功入围,而K药、O药以及同为国产企业的君实的特瑞普利单抗都未入围。

从价格来看,谈判之前,几款PD-1产品的年治疗费差异不小。可以看到,K药、O药、特瑞普利单抗赠药方案之后的价格均低于初始价格的50%以上。如果谈判进入医保之后,赠药随之取消,则实际的降价幅度需要重新考量。

从最终结果来看,只有信达的信迪利单抗一家PD-1进入了医保目录,而这也符合此前行业的预期。此前据民生证券分析,信迪利单抗有较大的意愿通过降价进入医保。一方面cHL适应证竞争激烈,信达面对的是销售能力强悍的恒瑞医药和百济神州,且信迪利单抗赠药后的定价比恒瑞的卡瑞利珠单抗高出近50%,在价格和销售上均面临压力。在这些因素加持下,信迪利单抗通过降价进入医保,先行抢占市场的可能性较大,且价格很大可能会低于恒瑞的卡瑞利珠单抗。而根据今日公布的一份材料显示,此次信迪利单抗的医保支付价格定在了2843元 (10ml:100mg/瓶)。

君实的PD-1特瑞普利单抗年治疗费用最低,从药物经济学角度考虑进入医保谈判的其实概率相对更大。但此次未成功进入医保,其中一个原因或许在于其目前适应证为黑色素瘤,市场空间并不大,且有强劲对手K药在竞争,大幅度降价与市场空间的提升不一定成正比。因此君实并无太大的降价意愿。

此次PD-1产品医保谈判结果的另一个意义在于对恒瑞和百济神州的影响。除了信达,其他PD-1仍然没有进入医保目录,恒瑞、百济神州最大的不确定性得以消除,对二者一定程度上是利好。

02 最特殊的丙肝药:创造性引入竞争机制,平均降幅超85%

除了PD-1之外,另一个备受关注的用药领域则是丙肝。从结果来看,三款进口丙肝药都已顺利进入,分别是吉利德的两款:索磷布韦维帕他韦片(丙通沙)、来迪派韦索磷布韦片(夏帆宁),以及默沙东的一款:艾尔巴韦格拉瑞韦片(择必达)。整体来看,三款进口丙肝药的平均降幅达到 85%以上。

值得注意的是,此次医保谈判中最为特殊的一个环节,即是在丙肝药品中采取了竞争性的谈判形式。28日召开的新闻发布会上国家医疗保障局医药服务管理司熊先军司长表示,“鉴于6个丙肝用药普遍疗效显著、治疗效果相当且价格昂贵(疗程费用多超过5万元),依靠药物经济学测算和常规准入谈判难以引导企业将价格降至合理范围,我们创造性引入了竞争性谈判的方式,明确仅允许2个全疗程费用最低的药品进入目录,且承诺2年内不再纳入新的同类药品,引导企业充分竞争。通过竞争性谈判,企业报价大幅下降,达到了预期目标。”

央视28日的节目也公布了当时谈判现场的情形。按照规则,四家谈判企业在现场直接测算报价,每一家企业在独立空间里谈论测算决策,每一片药品的报价要精确到小数点后两位。20分钟,四家企业给出了最后的报价,然后谈判组现场在监督组监督下公布报价。按照规则,如果企业报价都在医保支付意愿内,那么按报价高低由低到高选取两家。如果都在医保支付意愿外,则需要重新进行报价。最终,四家企业的报价都在医保支付意愿内,按照价格高低,最终是吉利德的来迪派韦索磷布韦片以及默沙东的艾尔巴韦格拉瑞韦片入选。

而作为此前被新增入基药目录但未在医保目录中的明星产品,吉利德的丙通沙此次能否顺利通过谈判进入医保也被很多人所关注。具体来看,2018年5月获批的丙通沙是中国首个获批的泛基因型、每日一次、针对慢性丙型肝炎病毒的单一片剂,适用于基因1-6型HCV成人患者。丙通沙通过每日口服一次、治疗12周,平均治愈率高达98%,同时大大简化丙肝的治疗。据了解,国内丙通沙的定价为23200元/28片,一个疗程的费用为69600元。这个价格仅为美国定价的不到15%。

2018年国内重点省市公立医院抗丙肝病毒口服新药临床用药为1445万元,同比上一年增长了745.03%。8个药物中,TOP3品种索磷布韦(索华迪)、奥比帕利(维建乐)和索磷布韦维帕他韦(丙通沙)占据了88.58%,另外达拉他韦(百立泽)、艾尔巴韦格拉瑞韦(择必达)、达塞布韦(易奇瑞)、达诺瑞韦(戈诺卫)和阿舒瑞韦(速维普)占据了11.42%。

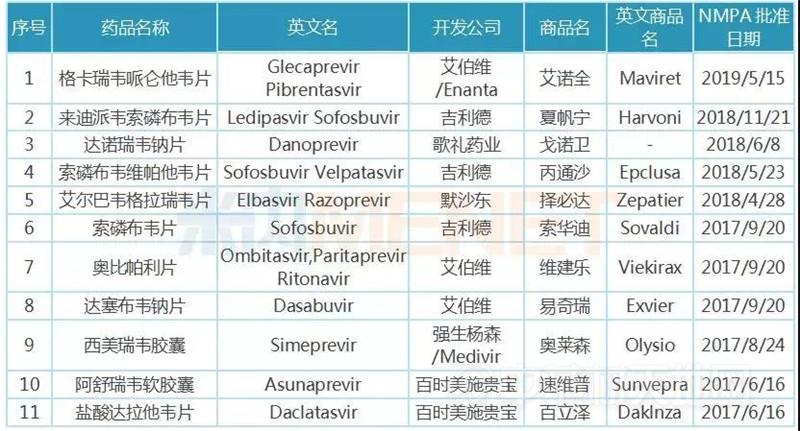

图表:中国批准上市的抗丙肝口服抗病毒药物。来源:米内网

图表:中国批准上市的抗丙肝口服抗病毒药物。来源:米内网

03 抗肿瘤药:罗氏、AZ等持续跟进,卫材惜败无缘目录

进口抗肿瘤药中,罗氏的盐酸阿来替尼(安圣莎)和帕妥珠单抗,阿斯利康的PARP抑制剂奥拉帕利、诺华的JAK1/JAK2抑制剂芦可替尼;本土抗癌新药中,和记黄埔的呋喹替尼,正大天晴的注射用雷替曲塞,恒瑞的19k、马来酸吡咯替尼等近两年获批的重磅抗癌药均谈判成功,进入医保目录。

值得注意的是,诺华在此次医保谈判中可谓“收获颇丰”。除了肿瘤药之外,其共有七个产品通过此次医保谈判进入2019版国家医保药品目录,包括用于慢性心力衰竭患者治疗的诺欣妥、抗VEGF用药雷珠单抗等等。

而有了前期在17种抗癌药专项谈判中将“三驾马车”降价进医保的经验,罗氏在这一轮谈判中的选择也备受期待。罗氏有两个新产品进入医保谈判范围,其中被称为赫赛汀姐妹药的帕捷特(帕妥珠单抗)2018年12月底获批,用于联合现有标准疗法曲妥珠单抗和化疗,用于HER2阳性早期乳腺癌患者的辅助治疗,给使用赫赛汀复发的患者提供新的治疗方式。帕捷特的价格为1.88万元/支,1年治疗费用高达36万元,经患者援助后为16万元。当前,复宏汉霖的曲妥珠单抗生物类似药已经报产,本土的HER2靶向创新药的研发也正火热,罗氏以帕妥珠单抗迅速接力赫赛汀。

阿来替尼(安圣莎)是罗氏的肺癌产品线,2018年8月在中国获批一线治疗ALK阳性NSCLC,这距离安圣莎同适应症在美国获批仅过去了9个月,基本实现与欧美同步上市。

此次谈判中,作为本土抗癌药,恒瑞的马来酸吡咯替尼片和硫培非格司亭注射液(19k)都是2018年获批上市的新药,也是恒瑞医药继阿帕替尼、艾瑞昔布之后的第三、第四个创新药产品。在长效替代短效的大趋势下,长效升白药19k也被寄予厚望。恒瑞2018年年度股东大会信息显示,19K 在2018年上市不到半年卖出了2亿元。但恒瑞明显希望19K更快放量。今年4月,恒瑞在辽宁、湖南、江苏等多个省份对19k申请主动降价,每支(0.6ml:6mg)从6800元降价到3680元,降价幅度达到45.9%。这一举动被业内人士认为是在给进医保铺路。

吡咯替尼是以2期临床数据直接提交有条件上市申请,获批治疗Her2阳性的晚期乳腺癌。吡咯替尼正在进行的临床试验还涉及HER2 突变晚期非小细胞肺腺癌以及 HER2 表达阳性晚期胃癌等适应证,预计销售峰值超过30亿元。根据Insight数据,吡咯替尼2019年全年销售额预计达到7~8亿元。

作为本土研发的另一个重磅创新药,和记黄埔历时13年研发的呋喹替尼也终于在2018年9月走进市场,获批三线治疗结直肠癌。结直肠癌在我国发病率仅次于肺癌和胃癌,VEGFR相关治疗市场被认为在2026年将达到32亿美元。2019年上半年,呋喹替尼交出了7710万元的成绩单。

此外,卫材药业的仑伐替尼谈判失败,无缘此次医保目录调整。2018年9月在中国获批,用于单药治疗HCC(肝细胞癌),它是十年来中国第一个被批准作为HCC一线系统治疗的新方案。中国原发性肝癌患者约占全球的55%,这项获批无疑将开启中国肝癌治疗的新篇章,但仑伐替尼在中国中标价为16800 元/4mg/30粒,小于60kg的患者全年治疗费用408800元,赠药政策下年治疗费也达到了134400元。该产品谈判失败对患者而言并不是一个好消息。

04 糖尿病药:三个SGLT-2全部进医保,用药格局生变

2017年在中国获批的SGLT-2抑制剂有阿斯利康的达格列净、勃林格殷格翰的恩格列净、杨森制药的卡格列净,此次三款糖尿病药全部进入医保。此外还有GLP-1受体抑制剂利司那肽(赛诺菲)、艾塞那肽注射液(礼来)进入医保。

随着GLP-1、SGLT-2等糖尿病大产品进入医保,带动产品迅速放量,我国糖尿病市场将迅速扩容,用药格局也将发生变化。

以GLP-1受体激动剂为例,在全球糖尿病用药市场规模增速疲软的背景下,GLP-1受体激动剂规模2018年复合增长率高达35.7%。但根据PDB数据库,2018年GLP-1在中国样本医院市场规模只占2%左右。

在2018年年底之前,国内已获批上市的GLP-1受体激动剂有长效产品艾塞那肽微球和4款短效产品:礼来的艾塞那肽、诺和诺德的利拉鲁肽、仁会生物的贝那鲁肽、赛诺菲的利司那肽。其中只有利拉鲁肽在2017年36品种医保谈判中降价49%进入医保,这使得利拉鲁肽销售额在2018年出现了120%的增长。

来源:申万宏源证券

来源:申万宏源证券

阿斯利康的达格列净于2017年3月10日在中国获批,随后陆续纳入安徽、贵州、河南等8个地方的乙类医保,这使得其样本医院销售额猛增,大大超过同为SGLT-2的杨森的卡格列净、勃林格殷格翰的恩格列净。

我国糖尿病用药市场还是以胰岛素等传统治疗药物为主,但SGLT2抑制剂作为后起之秀的实力不容小觑。从全球来看,卡格列净和恩格列净都是销售额超10亿美元的重磅药物,但在中国受制于医保原因还未放量。一方面是竞争对手突飞猛进,一方面是豪森、正大天晴的仿制药也即将获批,在这种情况下,两个大产品同时在辽宁、重庆等多地主动降价,降幅分别达到39.85%和40.97%。这一动作无疑是为进入医保打前站。

05 本土PK国产

在眼科抗VEGF领域,到目前为止,诺华的雷珠单抗、康弘的康柏西普以及拜耳的阿柏西普,三个最重磅的产品都已经在医保目录范围之内!

作为康弘药业的康柏西普最强劲的竞争对手,拜耳用于治疗成人糖尿病性黄斑水肿(DME)的Eylea(阿柏西普眼内注射溶液)也进入医保目录。

阿柏西普是全球首个完全人源化的融合蛋白,由Regeneron和拜耳联合开发,2018年2月13日在中国获批。根据Regeneron发布的2017年财报,Eylea在2017年的全球销售收入为59.29亿美元。康柏西普是继雷珠单抗、阿柏西普之后全球上市的第3款用于眼科疾病的VEGF药物,其与阿柏西普同属于VEGFR-Fc融合蛋白。

康柏西普进入医保之后还在续写着自己的故事。截至今年5月16日,康柏西普已经拿下第三个适应证,用于治疗DME引起的视力损害。虽然在DME适应证上,康柏西普落后于阿柏西普,但2018年5月20日,康弘药业正式在美国启动与阿柏西普针对新生血管性年龄相关性黄斑变性的“头对头”三期临床试验。这是少有的国内创新药与国际标杆药物正面对决的案例,康柏西普若在这场临床试验中不落下风,获得FDA批准上市,迎接它的将是全球接近60亿美元的市场。

至于诺华,2017年,雷珠单抗在华获批的首个适应症湿性年龄相关性黄斑变性(wAMD)进入国家医保药品目录,本轮谈判则新增了包括糖尿病黄斑水肿(DME)、视网膜静脉阻塞(RVO)继发的黄斑水肿以及脉络膜新生血管(CNV)在内的三大适应症,实现全部适应症均进入医保目录,成为目前国内最多适应症进入医保药品目录的抗VEGF药物。

另外一款值得关注的药物则是罗沙司他。2019年8月20日,珐博进&阿斯利康的一款中国首发的全球新药罗沙司他已经在中国收获了第2个适应证,用于非透析的慢性肾性贫血。对于这款中国首发的新药,其并没有全球价格作为参考,与医保谈判的价格便更加值得关注。据了解,罗沙司他将于2019年下半年在中国全面上市,定价为50mg*3s售价为498元,每颗166元。

作为全球新药,阿斯利康还创新性的打破了药物“买赠”的模式,于今年4月开始了一场药品捐赠项目,免费捐赠给全国3万名接受透析的肾性贫血患者。医保谈判价格也体现了阿斯利康这款首发新药在中国的市场策。

不过值得阿斯利康警惕的是,恒瑞在国内申报的1类新药DD0-3055片已经获批临床,拟用于慢性肾病所致贫血(包括透析和非透析)的治疗。该药物为脯氨酸羟化酶(PHD)抑制剂,直接对标罗沙司他,并有望获得更加出色的疗效。东阳光药同属于PHD抑制剂的同类新药也已经获批临床。

另外值得关注的是,包括血必净注射液、金花清感颗粒、注射用益气复脉、注射用丹参多酚酸等中成药大品种在内,共18个中成药品种通过谈判进入医保。据复旦大学公共卫生学院教授胡善联在发布会上介绍,此次经典名方、有正规的临床、有明确疗效的、价格合适的中成药也纳入了此次谈判。

06 “后修美乐”时代来临

全球“药王”修美乐终于正式进入中国的国家医保目录。

2018年全球销售收入205亿美元的修美乐,在中国市场长期销售不佳,2018年在中国样本公立医院和样本连锁药店的销售额分别仅有2120万元和1460万元。

价格高昂、获批适应证较少、疾病治疗不普及等原因是导致修美乐中国销量不佳的原因。进入2018年,安进、诺华、Biogen等开发的修美乐生物类似药陆续在英国和欧盟开售,受此影响,修美乐全球市场规模正在被迅速蚕食。今年11月7日,百奥泰的首个国产阿达木单抗生物类似药也正式获批上市。此外,国内还有超过20家阿达木单抗生物类似药在研,竞争非常激烈,未来在价格上的厮杀不可避免。

2019年以来,修美乐先后在江西、北京、陕西等地主动申请降价,40mg/0.8ml/支的价格由7608.38元调整为3160元,降幅高达60%。这一调整后的价格已经与医保目录中国产同类品种相当。这一动作无疑是直击医保,希望通过价格上的先发制人抢占先机。

附:97个通过谈判进入医保目录的产品清单: